近年來被動元件市場供不應求的現象受到市場關注,其中尤以 MLCC 為最,但到底這些電子元件的功能是什麼?

電子元件分為兩類,主動及被動,差別在於是否需要電源驅動。如電晶體及二極體等常討論的半導體元件就是主動元件;被動元件包括電阻、電容、電感等往往被視為主板上配角,非相關專業人士,就比較少去了解,然而其技術發展也非常重要。

電阻器的功能主要調節電流及電壓大小,電感器則是過濾電流雜訊、防止電磁波干擾,並穩定電流。電容器為板上主要的電能儲存元件,進行耦合及協調等功能。這三大被動元件中,以電容的市場規模最大,可分為陶瓷電容、鋁質電容及鉭質電容等,目前最熱門的 MLCC 就是積層陶瓷電容(Multi-layer Ceramic Capacito),又常稱為貼片電容。

▲ 標準型 MLCC。(Source:國巨)

被動元件特性

積層陶瓷電容的電容值與產品表面積大小及陶瓷薄膜堆疊層數成正比,且產品代號通常以封裝尺寸為主要區隔,不過由於陶瓷薄膜堆疊技術進步,體積越小的電容值未必真的很小,而 MLCC 開始取代電解電容和鉭質電容,當然目前後兩者仍有相當市佔,各有特性優勢,只是隨著高性能消費性電子產品如個人電腦及智慧手機等普及,對 MLCC 的需求也越來越大。

陶瓷電容受到青睞是因有耐高電壓、高熱、運作溫度範圍廣及高頻使用時損失率低等物理特性,且能晶片化使體積縮小、價格低廉及穩定性高等優勢非常適合大量生產。鋁質電容的電容值雖高,且晶片化程度僅次於 MLCC,但性能較受環境影響。鉭質電容也有直流偏壓及電容量穩定、漏電損失小,對基板撓曲的壓力抗性等優點,只是有較多污染問題而價格也更昂貴。

其實不只傳統的電子產品需要,汽車業也非常需要被動元件,尤其是近年來電動車及自駕車等新創產品普及,以前一輛汽車需要使用近 2,000 顆被動元件,進入電動車時代後,使用量高到近萬顆設計也是有,需求量不可小覷。不僅 MLCC,如今據傳連鋁質電容的交期也延到半年以上,可說市場相當緊缺。

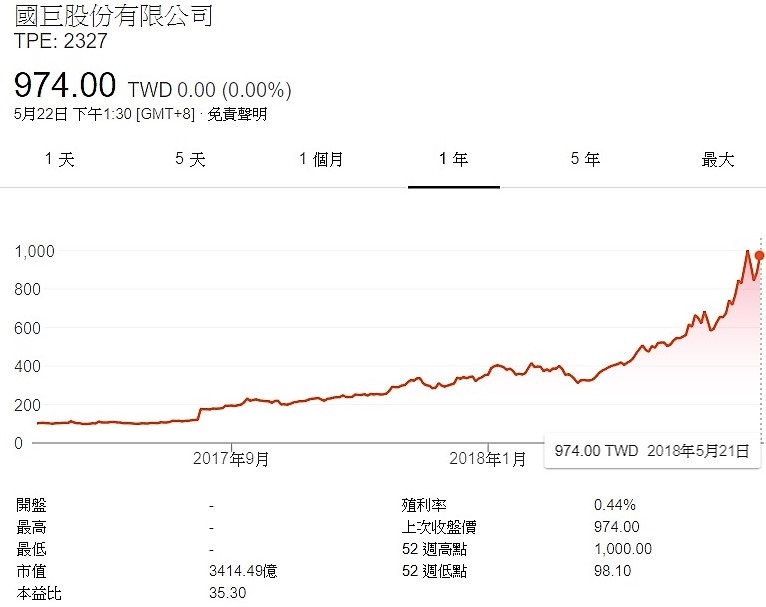

所以 MLCC 龍頭廠村田製作所決定投資近 10 億美元,2019 年前擴產電動車所需陶瓷電容,以因應市場趨勢,並減緩個人電腦及智慧手機成長衰退帶來的衝擊。也因此,追求技術導向的村田製作所在 3 月向客戶端發出通知,部分「舊產品群」產能將減少五成,部分大尺寸 MLCC 將停止接單。這波停產令訂單開始湧向台、韓廠,促成股市題材。

(Source:Google 財經)

MLCC 產業分布

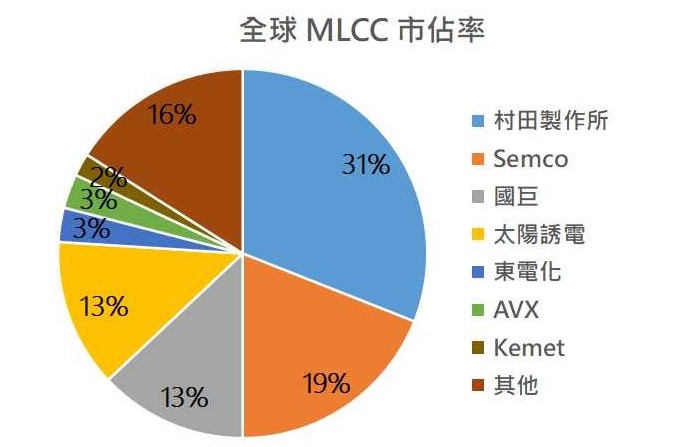

目前全球被動元件主要供應商是日本,如日本村田製作所、Semco、太陽誘電及東電化等大廠,台灣雖然是被動元件供應第二大國,但相關業者主要專注被動元件生產,鮮少投入上游材料開發,國內僅有信昌電及九豪等少數業者。如介面瓷粉、陶瓷基板、氧化鋁基板、石英基板、導電接著劑、陰極箔等材料有近七成也是來自日本。為因應此趨勢,台灣工業局也計畫協助業者取得關鍵的上游材料技術,尤其是高階陶瓷的生產,才能真正與日廠競爭。

雖然從全球市佔率來看台灣國巨僅佔 13% 排第三位,不如村田近 31%,及 Semco 的 19%,但在日商逐漸退出中階容量 MLCC 市場之後,台灣的國巨及華新科等業者,就擁有更大的市場力量。甚至近期台灣業者的價格漲幅還高於日廠,所以許多科技業者更希望與日本合作確保貨源,不過因為日本反壟斷等監管嚴格,加上市場趨勢的轉變,日廠對舊型元件的產能投入相對有限,能獲得穩定貨源其實並不容易。

目前台灣被動元件產業主要產值仍在於電容及電阻。台灣相關業者中,國巨最大,供應電阻及電容等材料,尤其晶片電阻市佔率高達 34%,是全球龍頭廠商。華新科則以 MLCC 為大宗,佔營收比重近六成,不過產品相當多元化,除 MLCC 外還有晶片排容、晶片排組及射頻元件等產品。奇力新雖然也是被動元件廠,但以電感為主要業務,並積極透過併購向中國市場擴展。

近年來,台灣業者為因應趨勢更加速整併,以強化技術實力,全球 MLCC 市場也開始趨近寡占,業者轉向追求獲利成長,新產能擴張恐怕也不會太快,目前台灣及中國方面業者對於標準 MLCC 產品產能僅擴張 10%~15%,而上游設備交期更長達一年,所以才會預期被動元件在短期內還是無法擺脫供不應求的狀況。

(首圖來源:shutterstock)